SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Завершение пусконаладочных работ на Арктическом каскаде позитивно для акций Новатэка - Газпромбанк

- 01 июня 2021, 11:47

- |

Согласно газете «Коммерсант», четвертая линия сжижения «Арктический каскад» на проекте «Ямал СПГ» вышла на стопроцентную загрузку. В последние недели на объекте, построенном по собственной технологии НОВАТЭКа, выполнялись финальные пусконаладочные работы с целью оптимизации процесса сжижения. Мы ожидаем, что НОВАТЭК сообщит об успешном официальном запуске линии сжижения в самое ближайшее время.

НОВАТЭК пока не будет тиражировать Арктический каскад. Технология не планируется к применению ни на Обском СПГ, ни в рамках будущих крупнотоннажных проектов НОВАТЭКа. Руководство компании объявило, что Арктический каскад должен проработать до полутора лет, чтобы рассматривать вопрос о его применении на других проектах. Окончательное инвестиционное решение по следующему крупному проекту НОВАТЭКа, Обскому СПГ, ожидается в 2022 г.

Дышлюк Евгения

«Газпромбанк

Напомним, что первые три линии имеют большую номинальную мощность (по 5,5 млн т СПГ/год) по сравнению с Арктическим каскадом (0,9 млн т СПГ/год) и работают по технологии сжижения APCI. В настоящее время на стадии строительства находится проект „Арктик СПГ 2“ (запуск первой линии – в 2023 г.) с общей номинальной мощностью 19,8 млн т СПГ/год.

НОВАТЭК пока не будет тиражировать Арктический каскад. Технология не планируется к применению ни на Обском СПГ, ни в рамках будущих крупнотоннажных проектов НОВАТЭКа. Руководство компании объявило, что Арктический каскад должен проработать до полутора лет, чтобы рассматривать вопрос о его применении на других проектах. Окончательное инвестиционное решение по следующему крупному проекту НОВАТЭКа, Обскому СПГ, ожидается в 2022 г.

Эффект на компанию/акции. Мы считаем новость позитивной для котировок НОВАТЭКа. Ранее, в начале мая, СМИ сообщали о задержке официального запуска Арктического каскада. Завершение пусконаладочных работ на Арктическом каскаде ознаменовало новую веху в развитии компании – полную загрузку всех четырех линий проекта «Ямал СПГ».Бахтин Кирилл

Дышлюк Евгения

«Газпромбанк

Напомним, что первые три линии имеют большую номинальную мощность (по 5,5 млн т СПГ/год) по сравнению с Арктическим каскадом (0,9 млн т СПГ/год) и работают по технологии сжижения APCI. В настоящее время на стадии строительства находится проект „Арктик СПГ 2“ (запуск первой линии – в 2023 г.) с общей номинальной мощностью 19,8 млн т СПГ/год.

- комментировать

- 152

- Комментарии ( 0 )

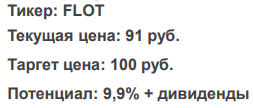

Новости рынков |Совкомфлот защитная бумага с высокой дивидендной доходностью - КИТ Финанс Брокер

- 26 мая 2021, 14:02

- |

Описание компании: одна из крупнейших в мире танкерных компаний, которая принадлежит на 100% нашему государству. Фактически это монополист в России на рынке морской перевозки углеводородов.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Финансовые результаты: Совкомфлот опубликовал финансовые результаты за I кв. 2021 г. по МСОФ. Выручка компании сократилась на 26,5% по сравнению с I кв. 2020 г. – до $362,8 млн. Чистый убыток составил $1,7 млн против прибыли $116,7 млн годом ранее.

Слабые результаты связаны с падением прибыли от эксплуатации судов на фоне неблагоприятной конъектуры фрахтовых ставок на перевозку нефти и нефтепродуктов, что стало причиной снижения объема выручки. Отрицательная динамика чистой прибыли объясняется созданием резервов под обесценивание в размере $15,9 млн.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Финансовые результаты: Совкомфлот опубликовал финансовые результаты за I кв. 2021 г. по МСОФ. Выручка компании сократилась на 26,5% по сравнению с I кв. 2020 г. – до $362,8 млн. Чистый убыток составил $1,7 млн против прибыли $116,7 млн годом ранее.

Слабые результаты связаны с падением прибыли от эксплуатации судов на фоне неблагоприятной конъектуры фрахтовых ставок на перевозку нефти и нефтепродуктов, что стало причиной снижения объема выручки. Отрицательная динамика чистой прибыли объясняется созданием резервов под обесценивание в размере $15,9 млн.

Несмотря на слабые результаты в I кв. 2021 г., сохраняется положительная динамика выручки от транспортировки газа, выручка которого достигла 46% от общей. Сохраняем акции Совкомфлота в портфеле «Top Picks» с целевым ориентиром 100 руб. Текущая дивидендная доходность составляет 7,32%.Кит Финанс Брокер

Новости рынков |Озвученные планы Новатэка в целом соответствуют стратегии - Атон

- 18 мая 2021, 13:31

- |

Новатэк – основные итоги встречи предправления компании Леонида Михельсона и президента РФ В. Путина

Вчера, 17 мая, состоялась встреча члена совета директоров, председателя правления НОВАТЭКа Леонида Михельсона с президентом РФ Владимиром Путиным. Среди ключевых моментов встречи отметим следующие: 1). Компания подтверждает запуск первой линии проекта Арктик СПГ-2 в 2023, второй — в 2024, а третья линия может быть запущена уже в 2025 (ранее запуск ориентировочно планировался на 2026); 2) Компания планирует начать круглогодичную навигацию по Северному морскому пути в Арктике в 2023-2024 (сейчас СМП эксплуатируется только 8 месяцев в году); 3). Уровень локализации производства на Арктик СПГ составляет около 30%, на Ямал СПГ ожидается более 50%, а на последующих проектах компания планирует достичь уровня локализации не менее 70%.

Вчера, 17 мая, состоялась встреча члена совета директоров, председателя правления НОВАТЭКа Леонида Михельсона с президентом РФ Владимиром Путиным. Среди ключевых моментов встречи отметим следующие: 1). Компания подтверждает запуск первой линии проекта Арктик СПГ-2 в 2023, второй — в 2024, а третья линия может быть запущена уже в 2025 (ранее запуск ориентировочно планировался на 2026); 2) Компания планирует начать круглогодичную навигацию по Северному морскому пути в Арктике в 2023-2024 (сейчас СМП эксплуатируется только 8 месяцев в году); 3). Уровень локализации производства на Арктик СПГ составляет около 30%, на Ямал СПГ ожидается более 50%, а на последующих проектах компания планирует достичь уровня локализации не менее 70%.

Озвученные планы в целом соответствуют стратегии компании, заявление о возможном запуске 3-й линии проекта Арктик СПГ 2 на год раньше первоначального срока прозвучало умеренно позитивно.Атон

Новости рынков |Итоги телеконференции Новатэка нейтральны для динамики акций - Атон

- 30 апреля 2021, 13:03

- |

Новатэк: итоги телеконференции по результатам за 1К21

НОВАТЭК 29 апреля провел телеконференцию по финансовым результатам за 1К21. Ниже мы представляем ее основные итоги.

Добыча природного газа компанией в 2021 году должна увеличиться на 3% г/г, а жидких углеводородов — на 1% г/г;

Прогноз по капзатратам — 200млрд руб. в 2021 против 205 млрд руб., потраченных в 2020;

Уровень инвестиций в проект Арктик СПГ-2 составит $6млрд в 2021 (против $4 млрд в 2020) — российские банки выделят кредитную линию в размере EUR3.11 млрд. Компания отмечает, что условия финансирования для Арктик СПГ-2 более выгодные, чем для Ямал СПГ;

Финальное инвестиционное решение по Обскому СПГ может быть принято в 2022;

В 1К21 Ямал СПГ отправил 66 партий СПГ, из которых 79% были проданы по долгосрочным контрактам (против 84% в 4К20) и 21% — по спотовым (против 16% в 4К20); Общее потребление газа, как ожидается, вырастет на 5% в 2021, при этом лидером по росту спроса будет Китай. Импорт СПГ Китаем должен быть стабильным в 2021 с небольшим ростом к концу года против уровней 2020. По мнению НОВАТЭКа, Китай обгонит Японию в качестве крупнейшего импортера СПГ в ближайшие несколько лет.

НОВАТЭК 29 апреля провел телеконференцию по финансовым результатам за 1К21. Ниже мы представляем ее основные итоги.

Добыча природного газа компанией в 2021 году должна увеличиться на 3% г/г, а жидких углеводородов — на 1% г/г;

Прогноз по капзатратам — 200млрд руб. в 2021 против 205 млрд руб., потраченных в 2020;

Уровень инвестиций в проект Арктик СПГ-2 составит $6млрд в 2021 (против $4 млрд в 2020) — российские банки выделят кредитную линию в размере EUR3.11 млрд. Компания отмечает, что условия финансирования для Арктик СПГ-2 более выгодные, чем для Ямал СПГ;

Финальное инвестиционное решение по Обскому СПГ может быть принято в 2022;

В 1К21 Ямал СПГ отправил 66 партий СПГ, из которых 79% были проданы по долгосрочным контрактам (против 84% в 4К20) и 21% — по спотовым (против 16% в 4К20); Общее потребление газа, как ожидается, вырастет на 5% в 2021, при этом лидером по росту спроса будет Китай. Импорт СПГ Китаем должен быть стабильным в 2021 с небольшим ростом к концу года против уровней 2020. По мнению НОВАТЭКа, Китай обгонит Японию в качестве крупнейшего импортера СПГ в ближайшие несколько лет.

В целом телеконференция НОВАТЭКа произвела на нас хорошее впечатление и мы считаем ее НЕЙТРАЛЬНОЙ для динамики акций.Атон

Новости рынков |Остальные партнеры Новатэка по Арктик СПГ-2 вместе с Total тоже будут участвовать в проектах перевалки СПГ - Sberbank CIB

- 29 апреля 2021, 18:20

- |

НОВАТЭК объявил, что компания заключила с партнерами по проекту «Арктик СПГ — 2» договоры купли-продажи сроком на 20 лет. Договора предусматривают отгрузку СПГ на условиях FOB Мурманск и FOB Камчатка по ценам, привязанным к признанным мировым ценовым ориентирам на нефть и газ. Объемы поставок будут пропорциональны долям участия партнеров в Арктик СПГ — 2.

Заключение официальных договоров купли-продажи в рамках данного проекта было вполне ожидаемым, поскольку партнеры должны гарантировать сбыт СПГ для получения проектного финансирования. Нас удивило то, что эти соглашения были подписаны только через несколько дней после того, как годовое собрание акционеров НОВАТЭКа одобрило проектное финансирование на сумму $11 млрд для Арктик СПГ — 2. Формулы цен на СПГ вряд ли будут раскрыты, однако мы полагаем, что они едва ли имеют значение с точки зрения влияния проекта на оценку компании, поскольку эти контракты представляют собой распределение объемов СПГ среди партнеров в будущем.

Кроме того, НОВАТЭК подписал с Total базовые условия соглашения о продаже ей 10%-й доли в ООО «Арктическая Перевалка», будущем операторе строящихся перегрузочных комплексов СПГ на Камчатке и в Мурманской области.

Котельникова Анна

Sberbank CIB

Заключение официальных договоров купли-продажи в рамках данного проекта было вполне ожидаемым, поскольку партнеры должны гарантировать сбыт СПГ для получения проектного финансирования. Нас удивило то, что эти соглашения были подписаны только через несколько дней после того, как годовое собрание акционеров НОВАТЭКа одобрило проектное финансирование на сумму $11 млрд для Арктик СПГ — 2. Формулы цен на СПГ вряд ли будут раскрыты, однако мы полагаем, что они едва ли имеют значение с точки зрения влияния проекта на оценку компании, поскольку эти контракты представляют собой распределение объемов СПГ среди партнеров в будущем.

Кроме того, НОВАТЭК подписал с Total базовые условия соглашения о продаже ей 10%-й доли в ООО «Арктическая Перевалка», будущем операторе строящихся перегрузочных комплексов СПГ на Камчатке и в Мурманской области.

Компания давно вела переговоры со своими партнерами по Арктик СПГ — 2 о получении доли в планировавшихся перегрузочных комплексах СПГ в Мурманской области и на Камчатке. Поскольку партнеры по СП будут получать СПГ на условиях FOB (Мурманск и Камчатка), мы считаем, что им имеет смысл участвовать в строительстве перегрузочной инфраструктуры. Как следует из прошлогодних комментариев председателя правления НОВАТЭКа Леонида Михельсона, совокупные капиталовложения в каждый из двух комплексов оцениваются по 70 млрд руб. (исключая госфинансирование). Предположительно, 10% расходов возьмет на себя Total. Мы полагаем, что остальные партнеры по Арктик СПГ — 2, вероятно, тоже будут участвовать в проектах перевалки СПГ.Громадин Андрей

Котельникова Анна

Sberbank CIB

Новости рынков |Финрезультаты Новатэка нейтральны для акций компании - Атон

- 28 апреля 2021, 22:33

- |

Результаты НОВАТЭКа были поддержаны улучшением макроэкономической и ценовой конъюнктуры и в целом совпали с нашими ожиданиями и ожиданиями рынка.

FCF Группы вернулся в плюс, достигнув высокого показателя 31.8 млрд руб. на фоне роста ДП от операционной деятельности (+24% кв/кв), а также сезонного снижения капзатрат (-33% кв/кв).

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы сконцентрируемся на моментах, касающихся хода реализации основных проектов, а также на комментариях к объявленным сегодня сделкам — договорах купли-продажи на весь объем СПГ Арктик СПГ-2 со всеми участниками проекта и базовых условиях соглашения с TOTAL о покупке 10% доли участия в ООО «Арктическая Перевалка».

Федорова Мария

«Атон»

Вместе с тем, позитивный эффект роста цен был частично нивелирован снижением добычи кв/кв (добыча природного газа -2.5% кв/кв, добыча жидких углеводородов -3.6% кв/кв). Нормализованная EBITDA дочерних компаний достигла 76.6 млрд руб. (+13% кв/кв) — на 2% выше прогноза АТОНа и на 3% выше консенсус-прогноза, при этом рентабельность EBITDA увеличилась на 0.5 пп до 31.3%. Нормализованная EBITDA, включая доли в СП, выросла на 14% кв/кв, составив 143.8 млрд руб. (на 1% выше прогнозов АТОНа) при сильной динамике Ямал СПГ (вклад которого вырос на 14.6% кв/кв). Прибыль, причитающаяся акционерам НОВАТЭКа, составила 65.2 млрд руб., увеличившись на 49% кв/кв (в рамках оценок АТОНа). Без учета эффекта курсовых разниц, чистая прибыль выросла более чем в два раза кв/кв и составила 75.8 млрд руб. (против 35.7 млрд руб. в 4К20).

FCF достиг 31.8 млрд руб. Рост чистых ДС от операционной деятельности (+24% кв/кв) был поддержан незначительными изменениями оборотного капитала (эффект от изменений оборотного капитала составил -440 млн руб. против роста оборотного капитала на 18 млрд руб. в 4К). Также FCF был поддержан сезонным снижением капзатрат до 41.4 млрд руб. (-33% кв/кв). Чистый долг составил 70 млрд руб. (против 40 млрд руб. в конце 2020).

FCF Группы вернулся в плюс, достигнув высокого показателя 31.8 млрд руб. на фоне роста ДП от операционной деятельности (+24% кв/кв), а также сезонного снижения капзатрат (-33% кв/кв).

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы сконцентрируемся на моментах, касающихся хода реализации основных проектов, а также на комментариях к объявленным сегодня сделкам — договорах купли-продажи на весь объем СПГ Арктик СПГ-2 со всеми участниками проекта и базовых условиях соглашения с TOTAL о покупке 10% доли участия в ООО «Арктическая Перевалка».

Финансовые результаты за 1К21 в целом очень близки к консенсус-оценкам. Выручка (244.6 млрд руб., +1% против АТОНа и в рамках консенсуса) выросла на 11% кв/кв на фоне роста цен на газ кв/кв (средние цены реализации газа у НОВАТЭКа за вычетом НДС на внутреннем и международном рынках увеличились на 3.6% кв/кв в рублевом выражении), нефть (+35% кв/кв) и нефтепродукты (нафта +38% кв/кв; СНГ +16% кв/кв).Бутко Анна

Федорова Мария

«Атон»

Вместе с тем, позитивный эффект роста цен был частично нивелирован снижением добычи кв/кв (добыча природного газа -2.5% кв/кв, добыча жидких углеводородов -3.6% кв/кв). Нормализованная EBITDA дочерних компаний достигла 76.6 млрд руб. (+13% кв/кв) — на 2% выше прогноза АТОНа и на 3% выше консенсус-прогноза, при этом рентабельность EBITDA увеличилась на 0.5 пп до 31.3%. Нормализованная EBITDA, включая доли в СП, выросла на 14% кв/кв, составив 143.8 млрд руб. (на 1% выше прогнозов АТОНа) при сильной динамике Ямал СПГ (вклад которого вырос на 14.6% кв/кв). Прибыль, причитающаяся акционерам НОВАТЭКа, составила 65.2 млрд руб., увеличившись на 49% кв/кв (в рамках оценок АТОНа). Без учета эффекта курсовых разниц, чистая прибыль выросла более чем в два раза кв/кв и составила 75.8 млрд руб. (против 35.7 млрд руб. в 4К20).

FCF достиг 31.8 млрд руб. Рост чистых ДС от операционной деятельности (+24% кв/кв) был поддержан незначительными изменениями оборотного капитала (эффект от изменений оборотного капитала составил -440 млн руб. против роста оборотного капитала на 18 млрд руб. в 4К). Также FCF был поддержан сезонным снижением капзатрат до 41.4 млрд руб. (-33% кв/кв). Чистый долг составил 70 млрд руб. (против 40 млрд руб. в конце 2020).

Новости рынков |Новатэк улучшит финансовые результаты в сравнении с прошлым годом - Финам

- 26 апреля 2021, 16:05

- |

28 апреля «НОВАТЭК» представит финансовые результаты по МСФО по итогам 1-го квартала.

В первые три месяца 2021 года ситуация на всех ключевых рынках «НОВАТЭКа» была крайне благоприятной: на фоне холодной зимы цены на СПГ в Азии в моменте достигали невероятных $20 за mmbtu (британскую термальную единицу), цены на газ в Европе преимущественно находились в диапазоне $6-7 за mmbtu, а цены на нефть, к которым привязаны долгосрочные контракты у Ямал СПГ, консолидировались в диапазоне $60-70 за баррель. Кроме того, компания опубликовала умеренно положительные операционные результаты: добыча газа выросла на 5,6% г/г.

На этом фоне «НОВАТЭК», вероятно, покажет существенное улучшение финансовых показателей год к году. Мы ожидаем, что выручка вырастет на 35,6% г/г до 250,3 млрд руб., EBITDA с учётом доли в совместных предприятиях — на 45% г/г до 146 млрд руб., а нормализованная чистая прибыль увеличится на 15,4% г/г до 61,9 млрд руб.

На конференц-звонке в центре внимания инвесторов будут комментарии насчёт строительства Арктик СПГ-2 и планов по Обскому СПГ, доля долгосрочных контрактов в поставках СПГ с Ямал СПГ, а также общие комментарии по текущей и прогнозной ситуации на рынке СПГ и природного газа.

ИГ «Финам»

В первые три месяца 2021 года ситуация на всех ключевых рынках «НОВАТЭКа» была крайне благоприятной: на фоне холодной зимы цены на СПГ в Азии в моменте достигали невероятных $20 за mmbtu (британскую термальную единицу), цены на газ в Европе преимущественно находились в диапазоне $6-7 за mmbtu, а цены на нефть, к которым привязаны долгосрочные контракты у Ямал СПГ, консолидировались в диапазоне $60-70 за баррель. Кроме того, компания опубликовала умеренно положительные операционные результаты: добыча газа выросла на 5,6% г/г.

На этом фоне «НОВАТЭК», вероятно, покажет существенное улучшение финансовых показателей год к году. Мы ожидаем, что выручка вырастет на 35,6% г/г до 250,3 млрд руб., EBITDA с учётом доли в совместных предприятиях — на 45% г/г до 146 млрд руб., а нормализованная чистая прибыль увеличится на 15,4% г/г до 61,9 млрд руб.

На конференц-звонке в центре внимания инвесторов будут комментарии насчёт строительства Арктик СПГ-2 и планов по Обскому СПГ, доля долгосрочных контрактов в поставках СПГ с Ямал СПГ, а также общие комментарии по текущей и прогнозной ситуации на рынке СПГ и природного газа.

Мы продолжаем позитивно смотреть на акции «НОВАТЭКа» и рекомендуем «покупать» их с целевой ценой 1778,9 руб., что соответствует апсайду 25,5%.Кауфман Сергей

ИГ «Финам»

Новости рынков |Исход переговоров Новатэка и Газпрома будет нейтрален для акций обеих компаний - Финам

- 19 апреля 2021, 17:21

- |

По данным «Ъ», «Новатэк» во второй раз пытается купить у «Газпрома» Тамбейское месторождение. В прошлый раз в 2017 году «Газпром» отказался продавать участок своему конкуренту. Сейчас «Новатэк», по словам источников Коммерсанта, смог убедить Владимира Путина в целесообразности использования данного месторождения в качестве ресурсной базы для производства СПГ.

Тамбейская группа месторождений достаточно велика даже по меркам «Новатэка». Запасы газа на нём по категории C1 составляют 2,5 трлн кубометров, в то время как все доказанные запасы «Новатэка» по стандартам SEC составляют 2,2 трлн кубометров. На наш взгляд, маловероятно, что «Газпром» будет согласен продать своему конкуренту настолько значительное месторождение. Скорее всего «Газпром» либо использует данное месторождение для экспорта трубопроводного газа, либо сам решит реализовать проект в сфере СПГ. При этом стоит отметить, что во всех сценариях речь идёт о крайне долгосрочной перспективе — после 2030 года.

ИГ «Финам»

Тамбейская группа месторождений достаточно велика даже по меркам «Новатэка». Запасы газа на нём по категории C1 составляют 2,5 трлн кубометров, в то время как все доказанные запасы «Новатэка» по стандартам SEC составляют 2,2 трлн кубометров. На наш взгляд, маловероятно, что «Газпром» будет согласен продать своему конкуренту настолько значительное месторождение. Скорее всего «Газпром» либо использует данное месторождение для экспорта трубопроводного газа, либо сам решит реализовать проект в сфере СПГ. При этом стоит отметить, что во всех сценариях речь идёт о крайне долгосрочной перспективе — после 2030 года.

На фоне долгосрочного характера любых планов по развитию данной группы месторождений мы считаем, что исход переговоров «Новатэка» и «Газпрома» будет нейтрален для акций обеих компаний. Сейчас в центре внимания инвесторов находятся более ранние проекты, как Арктик СПГ-2 и Ямал СПГ у «Новатэка» и Северный поток-2 и Сила Сибири у «Газпрома».Кауфман Сергей

ИГ «Финам»

Новости рынков |Совкомфлот предлагает уникальную возможность для инвестиций в российский транспортный сектор - Альфа-Банк

- 14 апреля 2021, 16:54

- |

Мы приступаем к анализу «Совкомфлота», одного из ведущих транспортных операторов в Северном полушарии, в распоряжении которого находится крупнейший в мире флот танкеров ледового класса. Специализируясь главным образом на транспортировке углеводородов, группа в значительной степени интегрирована в производственную цепь глобальных нефтегазовых компаний, обслуживая почти 20% российских морских перевозок углеводородов. Компания главным образом представлена в акваториях Балтийского и Северного морей и обладает уникальной экспертизой и опытом работы в суровых климатических условиях российского севера.

Несмотря на то, что рынок транспортировки энергоносителей характеризуется высокой конкуренцией и по-прежнему сильно фрагментирован, экстремальные погодные условия создают существенные входные барьеры для операторов, не имеющих опыта мореходства в условиях сложной ледовой обстановки. По этой причине Арктика остается регионом, недоступным для большинства конкурентов даже на пороге экспансии российского сектора углеводородов в этом регионе, значительное расширение которого ожидается уже в этом десятилетии. Будучи главным выгодоприобритателем последнего, Совкомфлот делает уверенные шаги на пути к тому, чтобы стать одним из ведущих мировых провайдеров услуг в секторе морских грузоперевозок, в том числе за счёт монетизации колоссального потенциала Северного морского пути. Тем не менее, хотя перспективы роста в этом регионе представляются огромными, менеджмент продолжает искать возможности по диверсификации своего бизнеса с целью сохранить относительно сбалансированную структуру выручки (почти половина выручки в тайм-чартерном эквиваленте приходится на зарубежные поставки) и широкую клинетскую базу (на долю крупнейших международных компаний и торговых домов приходится свыше 37% и 11% выручки в тайм- чартерном эквиваленте соответственно).

( Читать дальше )

Несмотря на то, что рынок транспортировки энергоносителей характеризуется высокой конкуренцией и по-прежнему сильно фрагментирован, экстремальные погодные условия создают существенные входные барьеры для операторов, не имеющих опыта мореходства в условиях сложной ледовой обстановки. По этой причине Арктика остается регионом, недоступным для большинства конкурентов даже на пороге экспансии российского сектора углеводородов в этом регионе, значительное расширение которого ожидается уже в этом десятилетии. Будучи главным выгодоприобритателем последнего, Совкомфлот делает уверенные шаги на пути к тому, чтобы стать одним из ведущих мировых провайдеров услуг в секторе морских грузоперевозок, в том числе за счёт монетизации колоссального потенциала Северного морского пути. Тем не менее, хотя перспективы роста в этом регионе представляются огромными, менеджмент продолжает искать возможности по диверсификации своего бизнеса с целью сохранить относительно сбалансированную структуру выручки (почти половина выручки в тайм-чартерном эквиваленте приходится на зарубежные поставки) и широкую клинетскую базу (на долю крупнейших международных компаний и торговых домов приходится свыше 37% и 11% выручки в тайм- чартерном эквиваленте соответственно).

( Читать дальше )

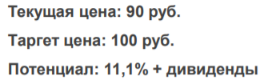

Новости рынков |Совкомфлот - защитная бумага с высокой дивидендной доходностью - КИТ Финанс Брокер

- 12 апреля 2021, 21:37

- |

Описание компании: одна из крупнейших в мире танкерных компаний, которая принадлежит на 100% нашему государству. Фактически это монополист в России на рынке морской перевозки углеводородов.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Комментарий:

Совкомфлот опубликовал финансовые результаты за 2020 г. по МСОФ. Выручка компании практически не изменилась и составила $1,6 млрд. Чистая прибыль по сравнению с прошлым годом выросла на 18,4% – до $266,9 млн.

Компания защищена от девальвации, выручка на 100% в валюте, 50% выручки приходится на долгосрочные контракты с фиксированными тарифами за перевозку груза. К 2025 доля долгосрочных контрактов должна вырасти с 54% до 70%.

Бизнес высокомаржинален, ожидаем сильные финансовые результаты по итогам 2020 г. Драйвером роста показателей станут мировые ставки фрахта на транспортировку нефти и других продуктов из-за нехватки хранилищ. Цены на перевозку контейнеров по всему миру сильно выросли. Основная причина – это карантинные меры, связанные с распространением коронавируса, а также падение цен на нефть. Соответственно здесь есть риск снижения ставок, что в свою очередь может оказать давление на выручку в будущем.

Сейчас больше всего выручки приносят шельфовые проекты и перевозка нефти, в будущем с развитием СПГ проектов рост выручки от транспортировки сжиженного природного газа станет доминировать. Кроме этого, Совкомфлот уже сообщил, что рассчитывает в 2023-2025 годах получить 18 судов-газовозов для проекта НОВАТЭКа «Арктик СПГ-2».

Комментарий:

Совкомфлот опубликовал финансовые результаты за 2020 г. по МСОФ. Выручка компании практически не изменилась и составила $1,6 млрд. Чистая прибыль по сравнению с прошлым годом выросла на 18,4% – до $266,9 млн.

Результаты компании вышли в рамках прогнозов менеджмента, в связи с этим, совет директоров рекомендовал направить на дивиденды $225 млн. Таким образом, по нашим расчётам дивиденд на акцию составит 6,7 руб., текущая доходность оценивается в 7,5%.КИТ Финанс Брокер

Сохраняем акции Совкомфлота в портфеле «Top Picks» с целевым ориентиром 100 руб.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс